作者:嬉笑创客 转载自:网络 原文链接

我们来试着讨论下,是什么推动了政策方向和力度的豹变?领导的信息输入和优先级被哪些数据和事件影响?以后有办法预测吗?

本文核心观点是,各级政府的财政困局+外资的反馈共同推动了心态变化,而重量级 social 事件的发生加大了急迫度。当美联储降息和人民币异常坚挺后,打开了行动窗口。

截至26日,政策仍延续杠杆、平衡、免责的核心特点。但一旦财政政策加码,将彻底改变政策范式。我们认为长 leaership term 框架使得此前因担心后果而犹豫出手,但一旦行动后,正面激励会让领导体会到信用货币的甜头。

(注:全文为一家之言,另请理解文字模糊处理)

6月下旬,PM 提出固本培元,应该是尚未得到 top 的授权进行大规模刺激。问题越大,应对需要的资源越多,已经超出权限。否则经济是自身背负的核心 KPI,难以解释不大力争取资源完成目标。这是当时尚未转向的关键证据。

随后经济数据下行不断击穿预期,市场也形成了负反馈。

7月份3会仍然不是转折点。措施并未超预期,且重点太多,有所失焦。但意识到了问题,花了篇幅讲。这也是和各省代表交流的机会。表达困难的声音应该多了起来。(相反,26日的局通稿简洁明了,却字字直击要害,点出了房地产、就业、消费等关键问题,还给了“三个区分开来”这个核心机制激励,对惧怕风险的执行层至关重要。)

直到9月上旬,措辞改为努力完成,应该是真切知道了困难,开始意识到大规模行动必要性,以及必须有最 top 的决心—否则无人敢担此重任。

这中间发生了什么,哪些数据或者事件、人物推动了认知和观念的变化?再往进一步问,真的变化了吗?

首先这三个月期间,除了外贸一枝独秀以外,其他主要数据均走弱。但数据很多,优先度呢?什么样的数据最先开始改变顶层的观念,从可以缓一缓,切换到不能等?

是房价的不断下滑、股市的下跌、M1、社融持续走弱吗?重要,但很可能不是。这些概念太复杂、或者不够核心。从朴素的角度看,房价下滑减轻百姓负担、股市有涨跌很正常,而且股市2月份已经换帅,给市场交待了。

也不是零售、工业产出走弱。因为还是正增长。看不出来。

至于说的经济智囊更换,有模有样的名单,基本是抄的5月份专家座谈会经济组3人,排序都没变。但5月后紧接着6月还是固本培元,至少彼时还没影响。但确实加大宽松力度的声音传过去了。这几位学者的观点都公开可查。

我认为,财政收入下滑、多地人员工资发放告急、债务无法偿还,通过逐层向上反馈,是最重要的数据信息输入。化债和转移支付压力巨大,加上地方 Leader 对困难的反馈,无论来自于沿海还是内陆,都最为直接。

9月份在甘肃、陕西有着密集考察。在甘肃的会议上,陕西、河南的领导也来了,都是充满发展前景,但饱受外资撤离、财政疲弱冲击的省份。到地方实地考察,是最直接的观感。

自己队伍的反馈最直接。就像疫情放开和北京传播开的时点重合:家属大院不能接受上海的经验。

都到了付不出钱的时点,大家开始表达困难很正常,不再避而不谈。再不向上反馈,下面顶不住。

而且对边远老乡是更有情感的。相比之下,城市中产叫苦可能被理解为无病呻吟。

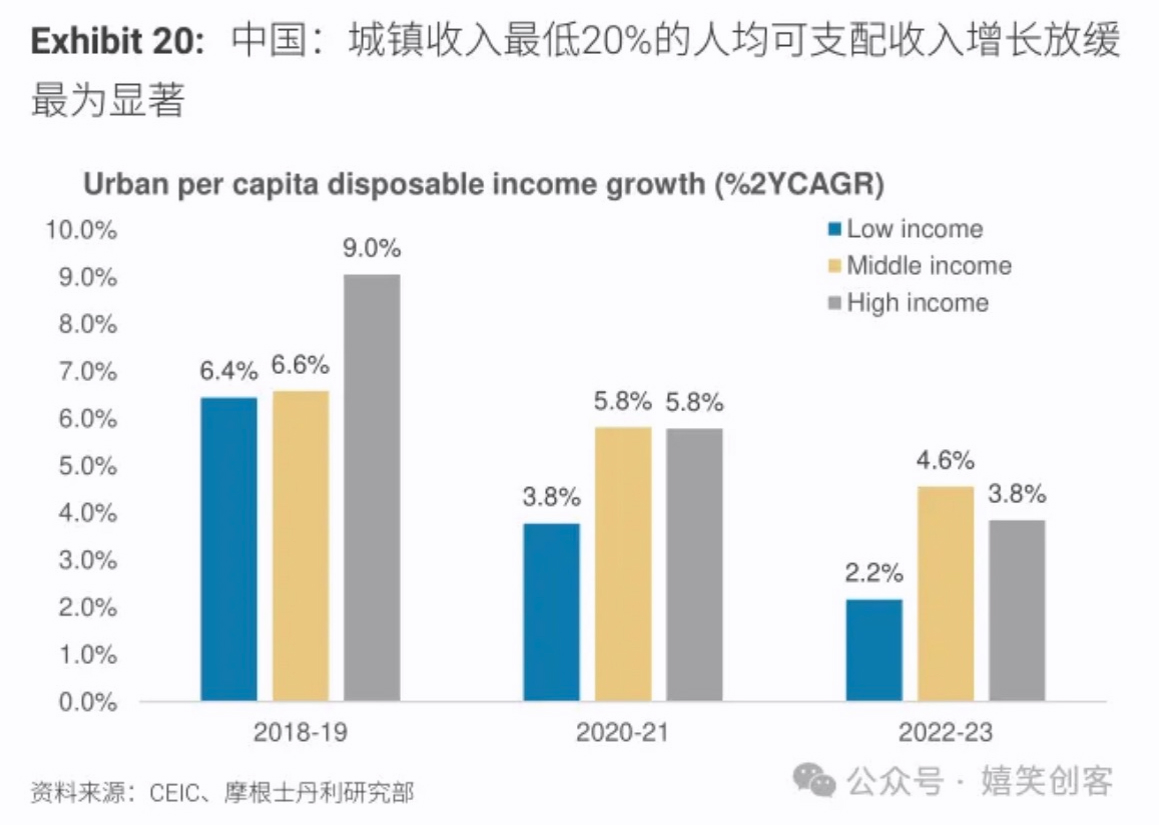

疫情三年,老乡的难一点不比城里轻。低收入人群其实更难,共同富裕不是把尖头掐掉就好了。

其次是外部反馈。我特别写过下半年以来,尤其是这两个月,各类外资机构密集发声。这几个月,对外部意见明显宽松了,不再是年初耶伦谈产能过剩时的对抗。即使是看空的观点,也在很多公众号上流传。而且很多外资确实是希望中国内需爬起来的,出发点是一致的。再不起来,这个全球最大的单一市场要丢了,对自己的股东交待不过去。

如果你仔细看行程,8—9月密集见了外部的人,包括中非、服贸会,还和沙利文通了电话。这都是直接信息输入。

至于外部反馈再细分,可能欧盟的300页报告、投行机构的几篇深度报告(涉及产能、资产负债表衰退等话题)、大摩的访谈都有影响。他们会进入内参摆上案头,平时不重要,但当数量多起来后,会引起质变。

这个时候,当发现内外都呼唤宽松和刺激,且承认经济疲弱的事实完全不影响权威,反而人们会为刺激叫好时,也不存在心理负担。

但我们认为除了自己人和外部反馈外,还有一系列暗线在发挥重要影响:social incidents。无论是 累计3次的针对 foreigner 事件,还是湖南坠楼,都足以摆上案头。

这会引起警觉,经济走弱到影响 social 稳定,是一条底线。我们的优越性很大程度体现在这里。如果 social 安全和稳定被影响,就脱离了单纯的经济性质。

失业率数据和这些事件对了起来。不能乱,绝对不能乱。

所有这些信号汇集了起来。

但还要等窗口。美联储降息+人民币汇率坚实,套利资金想回流,创造了这个窗口。

但,凡事还有但。这是一次全攻全守的 all in,还是一次突破常规但仍然秉持我国政策特性的出手?

我偏向于后者。因为这一揽子方案仍然保持着我国政策的核心特点。

杠杆、平衡、免责

杠杆。

杠杆是传统。即使在08年四万亿中,央地之间仍有巨大的杠杆关系,中央实际出了1万多亿,地方配齐剩下的资金。

近期,以旧换新是杠杆,互换是杠杆,消费券是杠杆,降低首付更是杠杆。政府引导资金也是杠杆,要撬动社会资本。

非常讲究花小钱、办大事。

如果花大钱,更要大家一起上。只不过这次地方真的跟随不了了。

平衡。

制定者一定是古典经济学的信奉者,一切政策都有后果,一切今天的爽都会带来明天的苦果。特别是4万亿以后。如果降息可能对银行造成损失,那就要同时降低银行的负担。无限弹药宽松下,也要设计精巧的机制,让债市和股市形成蹊跷板,要投股市就要卖出流动性强的债券来换资金。

免责。

互换便利和回购贷款都是需要市场主体去行动的。央行提供支持,但不直接下场。

正如此前贷款支持地方收储。最终要让市场加入行动,承担主要风险。国有不能损失。

最后,是从阻力最小的地方入手。从9月开始,养老问题从延迟退休开始,分配均匀问题上先缓一缓。货币政策先于政策政策,因为后者要真切承担负债和花钱。

当下市场的分歧点也正在于此——是会进一步,到财政,还是停下脚步?是否这一次,愿意冒着为地方善后的风险,先扛起来?

这是关键的一步。此前传统的实物货币理念或阻碍了最后一步。在长任期框架下,超发、主权过度负债是《货币战争》一代留下的思想钢印,害怕任内反噬。美日的量宽被骂了这么多年。这样的观念叠加汇率的忧虑,或许导致了时滞。

但美国和日本到今天,国债也没崩。这或许又是一个水下的石头,摸着过河。这么多年,我国优良的财政纪律,使得我们国债成为全球最受追捧的资产之一。近期海外持续增持或许也打了劲,树立了自信,而且汇率不但没崩,还在反向逼7。

这难道不是爽文剧本吗?骑着白马来救火。也请理解,这是一个进入现代货币体系后还没经历过这么深度疲弱的经济体。但一旦思维改变,无限火力的甜头,是一切的起点。

记住这一周,十字路口临近。